【初心者向け】高配当株の銘柄選定基準を解説(令和3年度版)

JUN’S カブログへようこそ。

昨年より高配当株を中心に投資をしている投資初心者です。

※2021年2月現在 6銘柄 約90万円運用中 年間配当金額 約3.3万円 平均配当利回り 3.7%

高配当株投資は、その名の通り株式を保有している時に貰える配当金の割合が高く、配当金の再投資を行うことで資産を効率的に増やすことが出来る投資初心者にもおすすめの投資方法です。

この記事では、高配当株投資を行う上で私が設定している銘柄選定基準を解説します。

・高配当株投資をしたいけど、どのように選んでいいのかわからない。

・株式用語の意味や見方がわからない。

そんな方の参考になれば嬉しいです。

それでは、【初心者向け】高配当株の銘柄選定基準を解説します。

私が銘柄を選定し購入の判断をする際、「事業が安定していること」「割安であること」「配当利回りが高いこと」「配当余力があること」を条件にしています。

なので、上記の条件で銘柄を選定すると自然と伝統的な企業の株を選ぶことになります。

この投資手法は、各銘柄の急成長は望めないのがデメリットのひとつですが、その一方で倒産などのリスクを回避し長期的に配当金を得ることが出来る比較的リスクの低い(安全性の高い)投資を行えるのがメリットのひとつです。

以下、私の銘柄選定基準です。

・東証一部

・PER(株価収益率):20倍以下

・EPS(1株あたりの当期純利益):102円以上

・ROE(自己資本利益率):10%以上

・配当利回り:3%以上

・配当性向:40%前後

それではひとつずつ見ていきましょう。

【東証一部】

私は東証一部に上場している企業から銘柄を選定するようにしています。

東京証券取引所に上場している企業は合計3,759社あり、その内訳は東証一部2,194社、東証二部472社、マザーズ374社、JASDAQ704社、TOKYO PRO Market43社です。(2021年26日現在)

その理由は、非常に流動性の高く(売買数が多い。つまりいつでも売り買いできる)、値動きも穏やかで、一般的には社会的な信用度が高い企業が多いからです。

(東証一部に上場するためには様々な条件をクリアする必要があります。)

つまり、ハズレを引きにくくなるという事です。

しかしながら4,000社近くある上場企業の内、半分の2,194社を東証一部に上場している企業が占めているわけですから、さらにそこから優良企業(資産形成を目的とする私にとって)を選定する必要があるわけです。

そこで、以下のような基準を設け選定するようにしています。

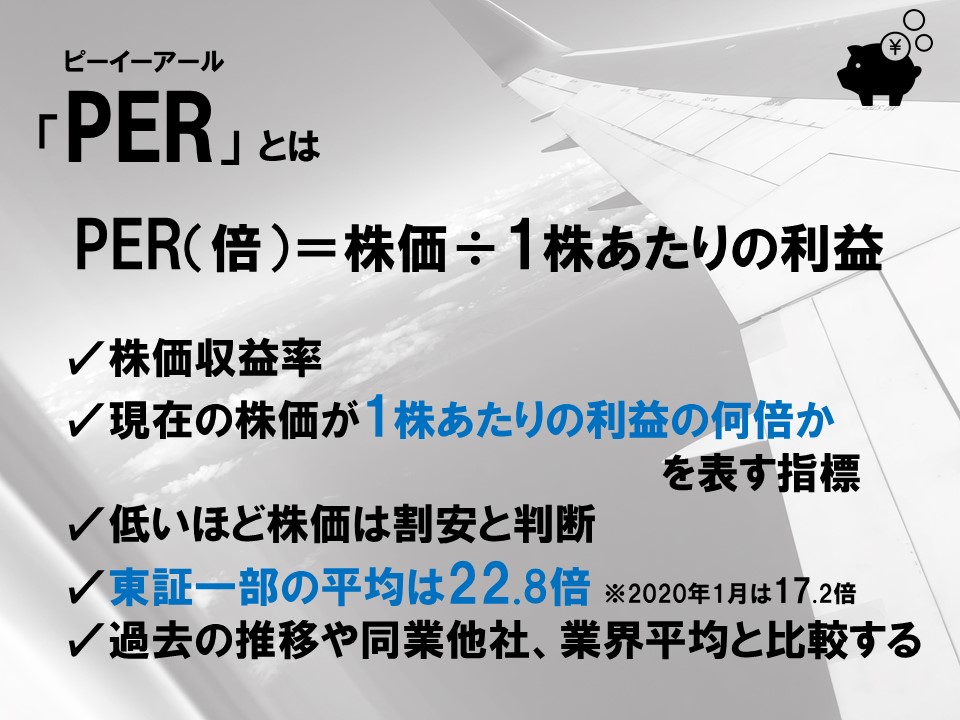

【PER(株価収益率)】

まずひとつ目が『PER』です。

こちらは現在の株価が割安かどうかを判断するための指標です。

東証一部の平均は22.8倍ですので、私は20倍以下に設定しています。

1年前と比較して5倍程度上がっている事を考えると、少しお得感が薄れてきている印象をうけます。

コロナショックで絶好の買い場が訪れていたのか、はたまた現在の株価が高値圏にあるのか。そこの判断は難しいところです。

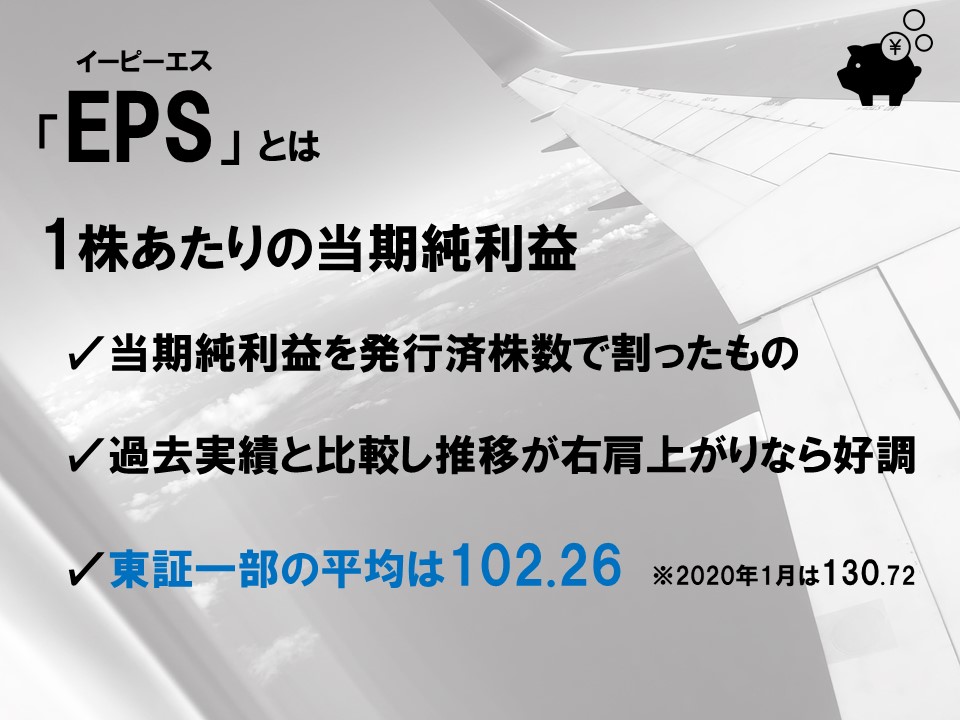

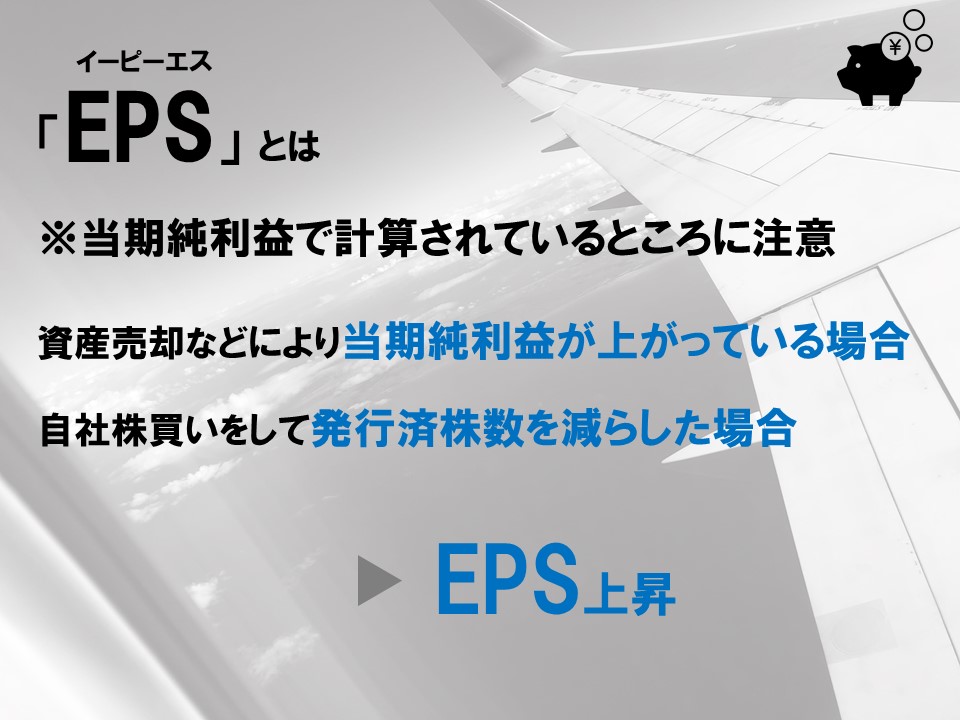

【EPS(1株あたりの当期純利益)】

次に『EPS』です。

こちらは、その企業が調達した資金を使用してどれだけの利益を上げているのかがわかる指標です。

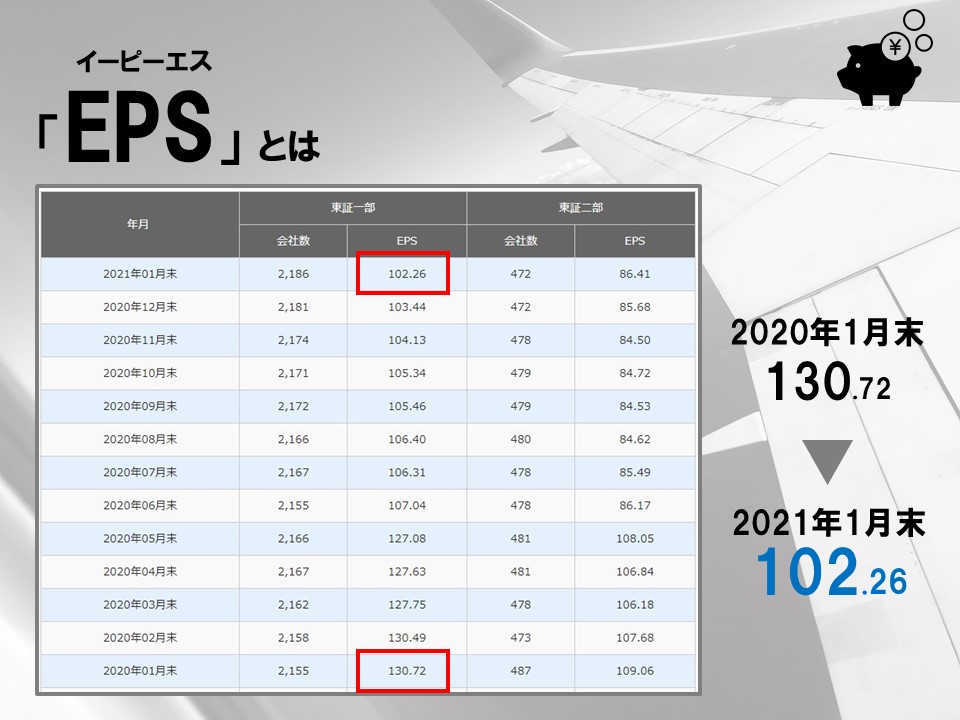

東証一部の平均は現在102.26円ですが、1年前は130.72円だったことを考えるとコロナの影響で業績を落としてしまった企業が増えたということでしょう。

私は東証一部の平均である102円以上で設定していますが、現在の数値よりも過去からの推移も大切です。

右肩上がりで推移していれば好調であることがわかるので、判断基準のひとつとしては有用なものになります。

必ず現在の数値だけでなく過去実績とも比較しましょう。

また、この指標は当期純利益で計算されている所に注意が必要です。

例えば、資産売却や自社株買いなどで一時的に数字が上昇していることがあるからです。

異常値になっていないか、その点についても必ずチェックしておきましょう。

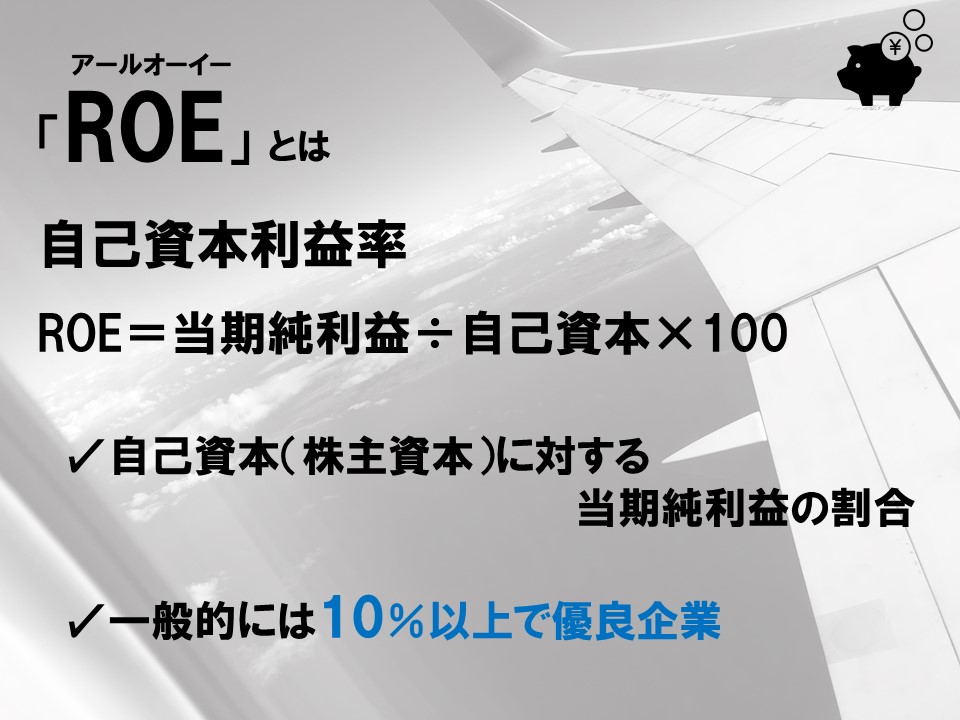

【ROE(自己資本利益率)】

3つ目は『ROE』です。

EPS同様に自己資本(株主資本)でどれだけ利益を上げることが出来たのかという指標です。

分母が自己資本なので、数字は%で表されます。

こちらは一般的には10%以上で優良企業と言われていますので、私は10%以上であることを基準としています。

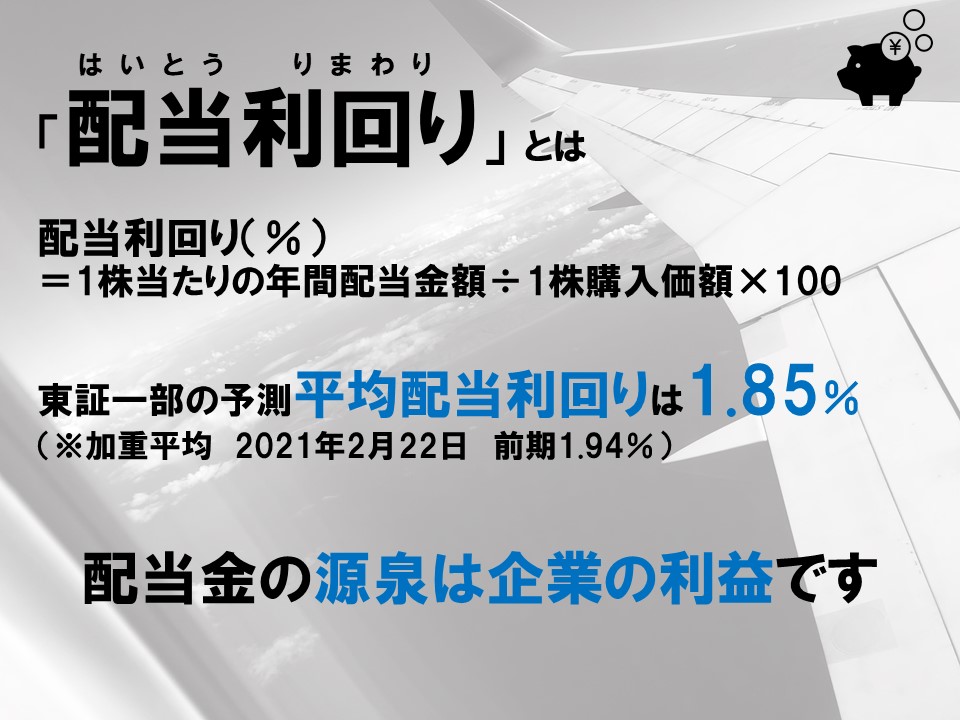

【配当利回り】

先ほど出てきた指標に加えて私にとって大切なのが、配当利回りです。

なぜなら配当金を貰って資産を増加させることが高配当株投資の目的のひとつだからです。

東証一部の平均配当利回りは1.85%なので、この部分の私の基準は3%以上としておりますが、欲を言えば4%以上欲しいところです。

仮に配当利回り5%の銘柄を10万円購入した場合、毎年配当金は5千円貰えます。

20年持ち続けると合計10万円貰えることになり元本が回収出来ます。(この際、株価変動はしないと仮定)

つまり、それ以降はリスクが全く無くなったお金を生み出す金のタマゴになるわけですね。

もちろん、減配(配当金が減ってしまう)や株価変動のリスクはあるので机上の空論ですが、そういった事態を避けるために先ほど出てきた基準を満たした銘柄を選定するのです。

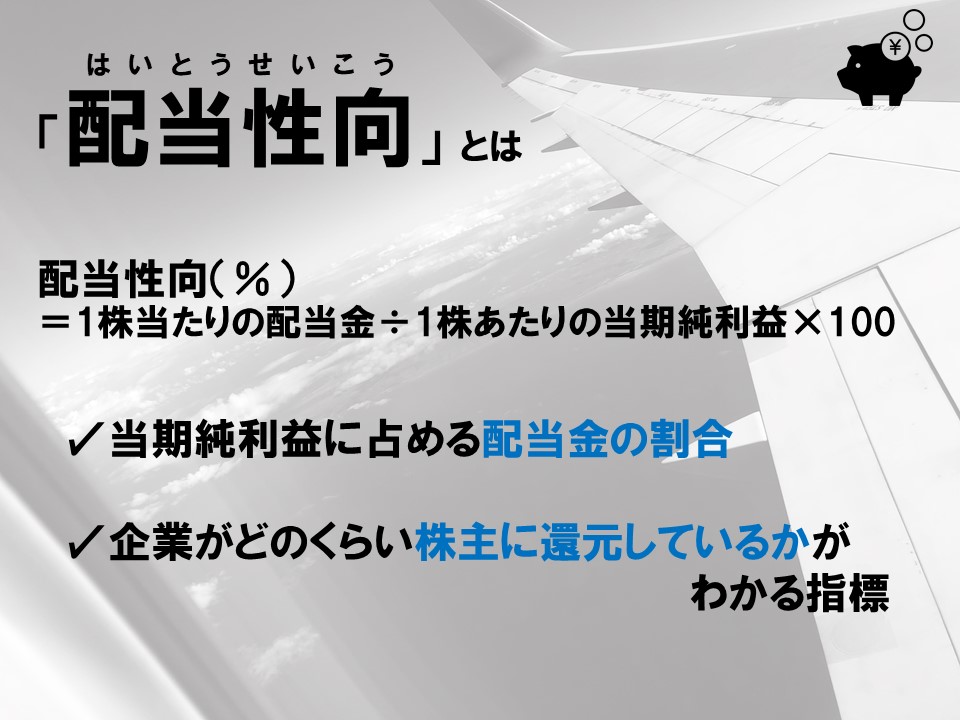

【配当性向】

最後に『配当性向』です。

企業が出した利益の内どれくらい配当金を出しているか、すなわち株主に還元しているかを表した指標です。

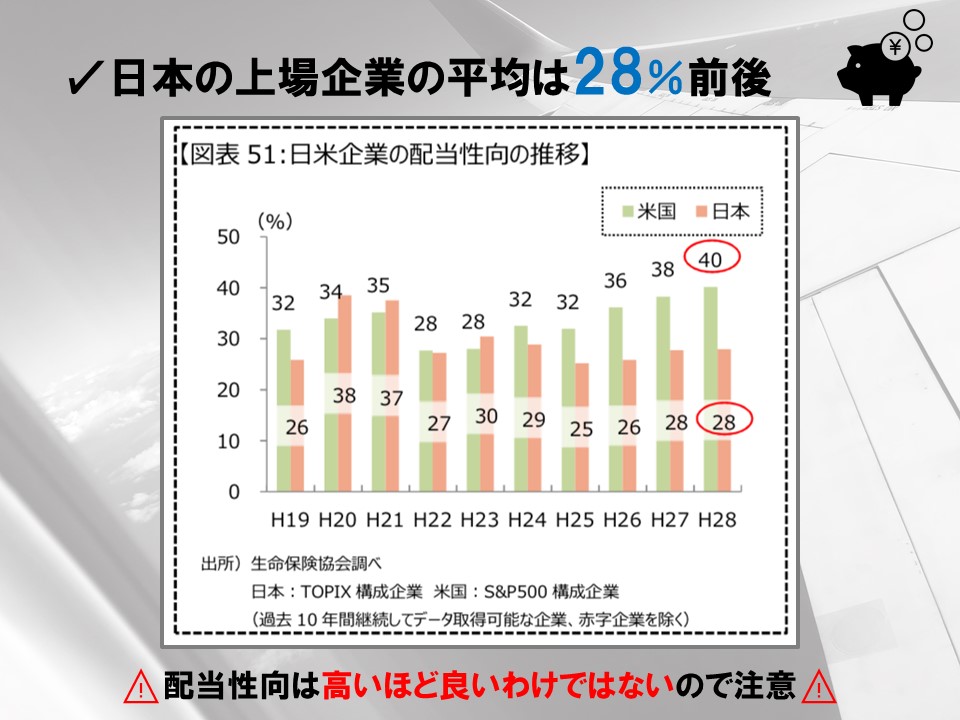

日本の上場企業の平均は28%前後ですが、私は株主への企業姿勢として40%前後の企業を選ぶようにしています。

配当性向50%を目標に掲げる企業などもありますね。

ただし、この数字は高ければ高いほど株主還元を重要視した良い企業であるとは言えません。

利益がほとんど出ていないのにも関わらず、配当金を多く出してしまうと配当性向は高くなってしまいます。

高配当株で人気が高いJTの配当性向は今期88%を超えています。

株主還元を優先した株主にとっては良い企業かもしれませんが、いつまでこの配当を出せるかはわかりません。

利益以上に配当金を出すことは継続的には不可能なので、その点にも注意が必要ですね。

減配も近いかもしれませんね。タバコも売れてませんしね。

まあ、何事にもバランスが必要というわけです。

まとめ

以上が私が設定している銘柄選定基準でした。

・東証一部

・PER(株価収益率):20倍以下

・EPS(1株あたりの当期純利益):102円以上

・ROE(自己資本利益率):10%以上

・配当利回り:3%以上

・配当性向:40%前後

高配当株投資を行う上では、配当利回りだけで判断するのではなく、その企業の事業が安定しているか、現在の株価が割安なのか、配当余力があるのか等様々な要素を検討する必要があります。

高配当株のリサーチ方法はこちら

私も始めたばかりの時は以下のような感じでした。

・高配当株投資をしたいけど、どのように選んでいいのかわからない。

・株式用語の意味や見方がわからない。

この記事が私のような投資初心者の参考になれば嬉しいです。

投資は自己責任です。情報を鵜吞みにせず、自分の頭で考えることが重要です。

自分以外の誰も自分のお金の心配をしてくれません。

大切なお金を減らさないように一緒に勉強していきましょう♪

JUN